Claves semanales del 28 de octubre al 1 de noviembre de 2024

28 de octubre de 2024

3 min de lectura

Desde hace casi ya dos años, nuestro posicionamiento inversor se ha sustanciado en un escenario de aterrizaje económico suave, que era al que otorgábamos más probabilidad de ocurrencia. Este entorno se caracterizaba por tres elementos fundamentales: por una parte, el crecimiento económico se mantendría soportado, a pesar del pronunciado ciclo de alzas de tipos a nivel mundial. En segundo lugar, la inflación retornaría poco a poco hacia sus objetivos de largo plazo y, por último, los bancos centrales empezarían a flexibilizar su política en respuesta a las menores presiones inflacionistas.

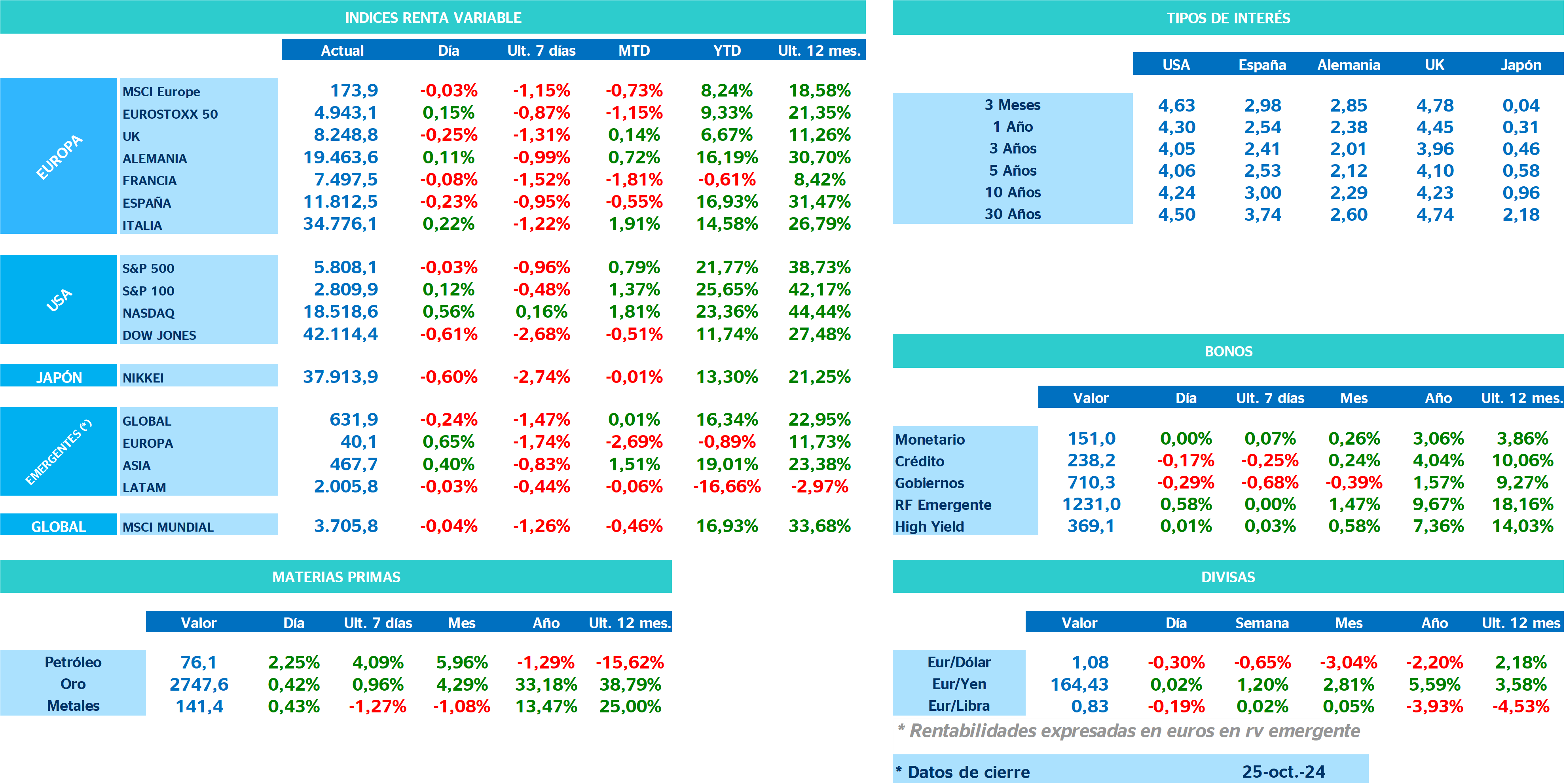

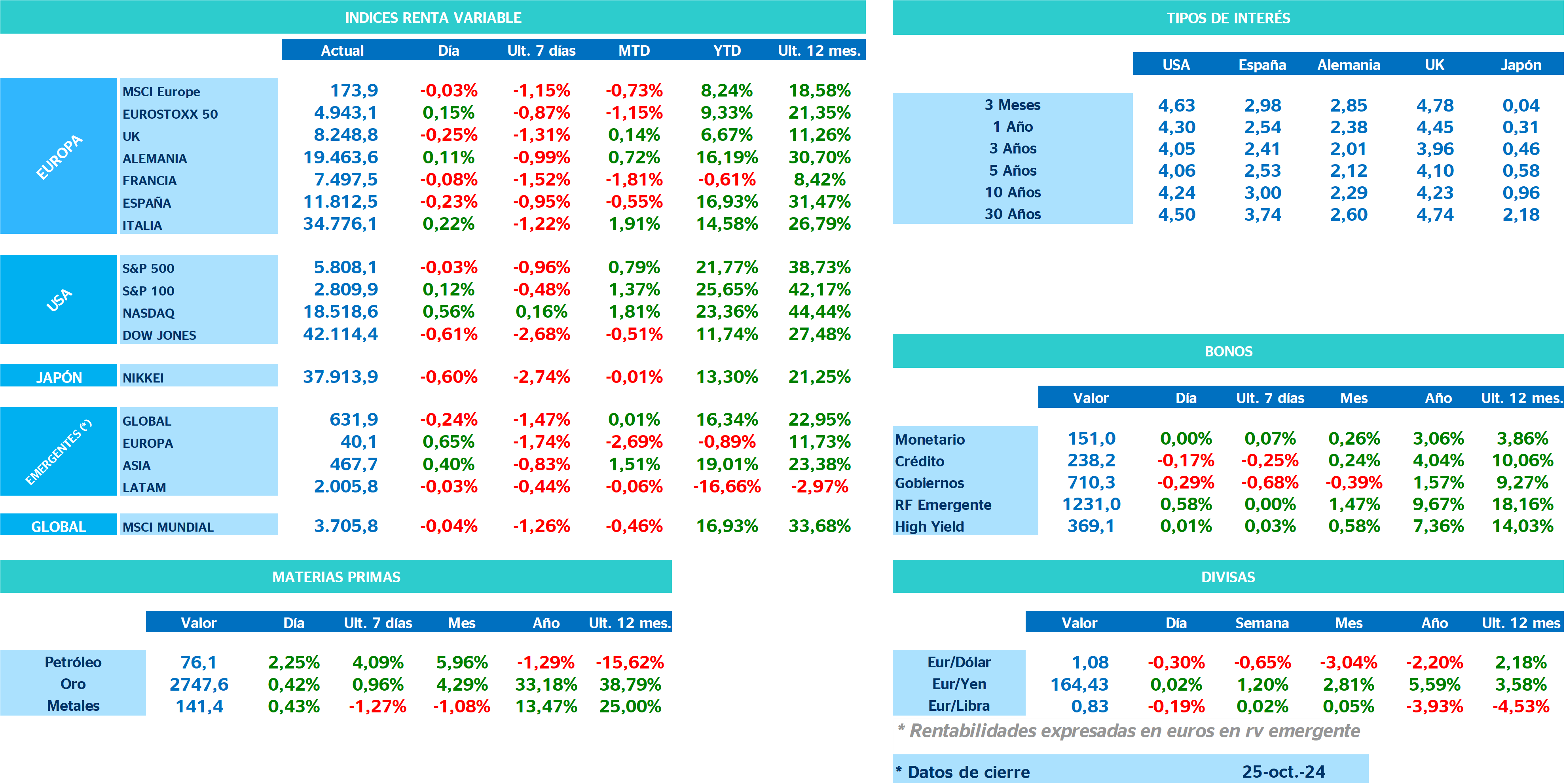

Monitor de mercado

Por supuesto, nada de esto era evidente hace doce meses, pero a medida que avanzaba el año 2024 se han ido cumpliendo punto por punto estas proyecciones. Sin embargo, a medida que desaparecen unas incertidumbres, aparecen otras nuevas. En efecto, en estos momentos, con el ciclo de recortes de tipos ya iniciado, los mercados se están centrando en la rapidez y alcance que tendrá en cada geografía. Del mismo modo, está surgiendo un nuevo elemento que, en buena medida, había estado eclipsado por la política monetaria: la política fiscal.

En el marco de la cumbre anual del Fondo Monetario Internacional que se ha celebrado en Washington, uno de los mensajes fundamentales hace referencia a la necesidad de un cambio de rumbo en materia fiscal. La institución argumenta que los déficits públicos son elevados y el volumen total de deuda pública se encuentra en niveles preocupantes. El FMI proyecta que superará los 100 billones de dólares en 2024 y se acercará al 100% del PIB global para fines de la presente década, un nivel de endeudamiento tres veces superior al de mediados de la década de 1970, y que se da en un contexto de aguda polarización política que limita severamente el margen para la austeridad fiscal.

Además, el FMI alertó de que la situación real de la deuda podría ser incluso peor de lo estimado, ya que las proyecciones actuales no tienen en cuenta por completo las crecientes presiones de gasto, derivadas del envejecimiento poblacional, la transición verde o las mayores inversiones en materia de defensa.

Cuando los tipos de interés eran extremadamente bajos, el alto endeudamiento no parecía importar, pero en un entorno de tipos elevados las cosas cambian radicalmente. Estados Unidos, por ejemplo, ya destina el 17% de su presupuesto federal al pago de intereses de su deuda pública. En este escenario, surge una amenaza fundamental: la llamada dominancia fiscal, que puede impactar en el delicado equilibrio entre la política fiscal y la monetaria.

Cuando un banco central se ve limitado por las presiones fiscales, a menudo se ve obligado a mantener las tasas de interés artificialmente bajas, lo que podría alimentar las presiones inflacionistas. Esta situación pone en peligro la estabilidad económica y socava la credibilidad del banco central, especialmente si los mercados financieros creen que el banco central se ha subordinado a las necesidades fiscales del gobierno, lo que erosiona la confianza en su capacidad para controlar la inflación.

Finalmente, en los casos más extremos, los problemas fiscales pueden conducir a crisis de deuda soberana, que no están en absoluto reservadas a las economías emergentes, como demostró el episodio de 2022, cuando la ex primera ministra de Reino Unido, Liz Truss, anunció un presupuesto expansivo y los precios de la deuda pública experimentaron un desplome sin precedentes.

El llamamiento del FMI a acometer un giro fiscal no tendrá consecuencias inmediatas para los procesos presupuestarios de los países, pero probablemente influirá en el debate en torno a la política fiscal y la dinámica de la deuda pública. Las autoridades monetarias también tomarán nota, ya que la consolidación fiscal podría afectar negativamente a la demanda interna, lo que permitiría una política monetaria más flexible. De hecho, los esfuerzos por reducir los déficits presupuestarios en Europa, especialmente en Francia, podrían dejar más espacio al BCE para recortar los tipos de interés.

Aunque cada país deberá afrontar por separado sus desafíos fiscales, en los próximos días habrá que prestar especial atención al Presupuesto de Otoño en Reino Unido, que verá la luz el día 30 de octubre. Por otra parte, en Estados Unidos, ninguno de los candidatos se ha mostrado particularmente interesado en frenar la rápida expansión de la deuda pública. Obviamente, la consolidación fiscal es impopular y es poco probable que ocupe un lugar destacado en cualquier campaña política, salvo en circunstancias excepcionales, como la vivida en Argentina.

Sin embargo, esto no significa que el resultado de la elección del 5 de noviembre sea irrelevante para las finanzas públicas. El mercado descuenta que las políticas de Trump podrían empeorar la situación fiscal del país significativamente más que las de Harris. Además, el hecho de que el partido del próximo inquilino de la Casa Blanca tenga o no una mayoría en ambas cámaras, definirá el alcance real de las políticas que uno u otro podrían implementar.

La geopolítica es el otro factor que acaparará la atención de los inversores en los próximos días. En la madrugada del sábado, la Fuerza Aérea israelí atacó objetivos militares iraníes, dando por concluida de esta forma su respuesta al lanzamiento de 181 misiles balísticos por parte de Irán el pasado 1 de octubre. Sin embargo, Israel advirtió de que, si el régimen de Irán respondiera al ataque, y especialmente si como resultado del mismo hubiera civiles israelíes muertos o heridos, llevaría a cabo otro ataque más significativo. A la espera de una posible réplica de Teherán, la administración Biden ha calificado la respuesta israelí como «proporcionada». En cualquier caso, es evidente que la situación actual en Oriente Medio se mantiene complicada y los riesgos de escalada no han desaparecido.