Entorno Macroeconómico – Enero 2020

24 de febrero de 2020

7 min de lectura

Los mercados terminan enero con correcciones en los activos de riesgo pese al optimismo por la firma del primer acuerdo comercial entre EE.UU. y China, las mejores expectativas de crecimiento y el compromiso de los bancos centrales con una política monetaria acomodaticia.

Entorno Global

Detrás de las correcciones del mes estarían la incertidumbre sobre el alcance del coronavirus detectado en China y el persistente riesgo geopolítico, reflejado en el enfrentamiento entre EE.UU. e Irán a principios de año. En este panorama las bolsas emergentes se han visto especialmente afectadas, se destaca la caída de Hong Kong, Taiwan y Tailandia, y Latam en dólares. Entre las bolsas desarrolladas destaca la menor debilidad del índice americano, seguida de Europa y con Japón más rezagada (S&P500 -0,2%, Stoxx600 -1,2%, Topix -2,1%).

En este contexto, la búsqueda de seguridad ha propiciado fuertes caídas en las rentabilidades de la deuda pública a largo plazo, de 41pb a 1,51% en los bonos a 10 años de EE.UU, y 25pb a -0,43% en los bonos a 10 años de Alemania. Así mismo se ha fortalecido el dólar, especialmente frente a las divisas ligadas al precio de las materias primas y a la economía china en particular. En cuanto a las materias primas, las correcciones son generalizadas excepto en los metales preciosos, con el oro actuando como refugio. El precio del crudo en particular registra una fuerte caída desde los máximos cercanos a 70usd/b alcanzados durante el periodo de máxima tensión en Oriente Medio y termina en 56,3usd/b, con una caída en el mes del 15%.

Con respecto a las cifras económicas, el PIB de EE.UU. volvió a crecer al 2,1% (trimestral anualizado) en el 4T, cerrando el año en un 2,3%. El crecimiento en 2019 ha seguido sustentado en el consumo privado, con una menor contribución de la inversión (afectada por la incertidumbre arancelaria). En lo que respecta a 2020, la confianza del sector manufacturero sigue resintiéndose según el PMI manufacturero que bajó a 51,7, mientras que la confianza de los hogares y el sector servicios continúa expandiéndose con un PMI servicios en 53,2. Con respecto a la eurozona, la economía creció un 0,1% trimestral en el 4T, lastrada por la decepcionante contracción del PIB de Francia (-0,1%) e Italia (-0,3%). Así pues, la eurozona salda 2019 con un crecimiento del 1,2%. En China, el PIB creció al 6% interanual en el 4T, cerrando el año en el 6,1% (menor tasa desde 1990). De cara al primer trimestre de 2020 cabe esperar cierto impacto derivado de los efectos del coronavirus (aunque la magnitud es incierta). Por el lado de los precios, la inflación subyacente de diciembre se mantuvo estable en EE.UU. (2,3%), mientras que en la eurozona se redujo 2 décimas hasta el 1,1% en enero.

Como era de esperar, en su reunión de enero la Fed decidió mantener los tipos de interés en el rango 1,50-1,75%, donde la principal novedad giró en torno a ajustes técnicos para mantener un nivel de reservas óptimo que no produzca picos de iliquidez en el mercado interbancario. Por el lado del BCE, mantuvo la tasa de depósito en -0,5%, así como la compra de activos por valor de 20 mm de euros al mes.

En este mes, las estimaciones de crecimiento de beneficios del 2019 han experimentado ligeras subidas en EE.UU. y bajadas en Europa, situándose en la actualidad en niveles de 1,3% y -0,9% para 2019, se han revisado a la baja de cara a 2020, a 10,9% y 8,6%, y han permanecido estables para 2021, en 8,6% y 8,3%. La temporada de resultados del 4T19 está sorprendiendo al alza en EE.UU., con sorpresas positivas cerca de su media histórica en beneficios (74,4% vs media 71,7%) y por encima en ventas (64,1% vs 49,2%).

Entorno Local

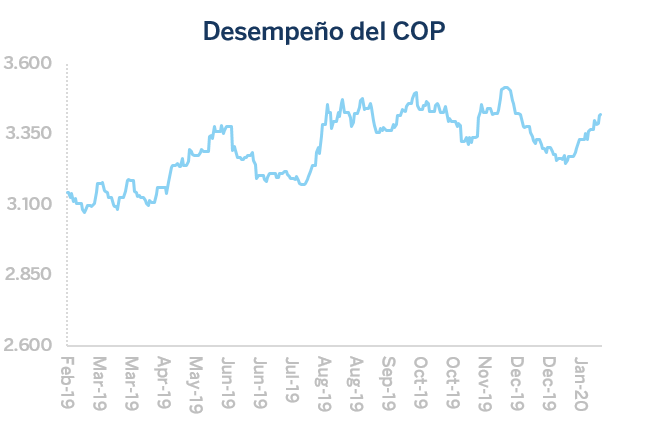

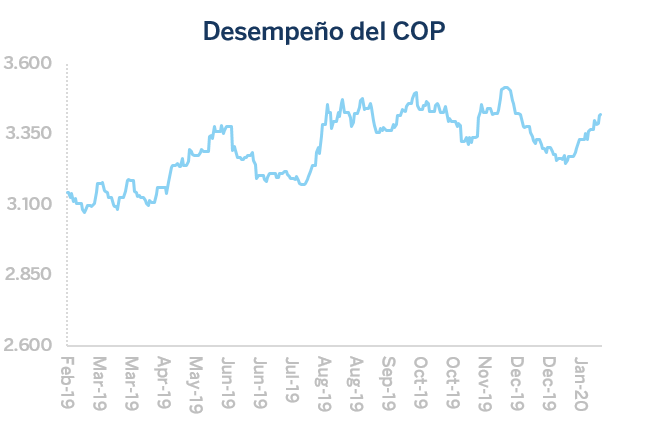

Los activos colombianos mostraron un comportamiento similar a las referencias internacionales. Se destacó una mayor entrada de flujos hacia los bonos de deuda pública reflejada en un desplazamiento de la curva de rendimientos. La mayor valorización se presentó en la parte larga de la curva con una reducción de 40 pbs en la rentabilidad de los bonos a 10 años a 5.94%, mientras que la parte corta bajó 23 pbs a 4.27% los bonos a 2 años, con lo cual la curva se aplanó 17 pbs en el mes. Básicamente este comportamiento estuvo asociado al tono ligeramente más dovish de la FED y la disipación de los temores relacionados con el paro nacional de enero que no tuvo la misma contundencia al observado en noviembre, y en general se mantiene un apetito generalizado por los papeles emergentes teniendo en cuenta la búsqueda de mayores retornos a nivel mundial. No obstante, el peso colombiano se depreció 3.8% en el mes a 3.420,65, debido a que absorbió la aversión al riesgo que sufrieron los mercados a finales del mes a causa del coronavirus detectado en China y su rápida propagación a otros países, así mismo, la fortaleza del dólar a nivel mundial generó presión sobre la moneda local.

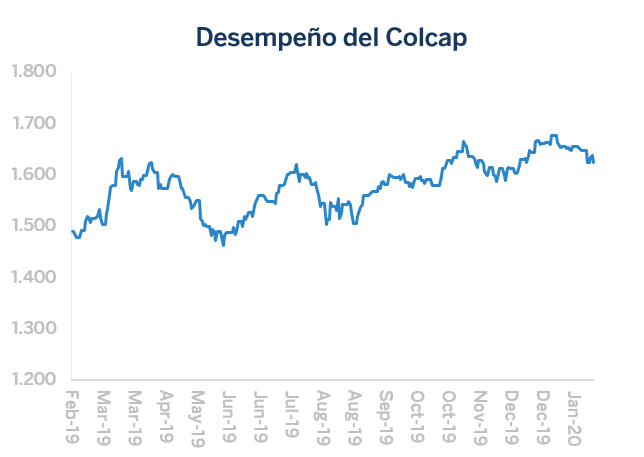

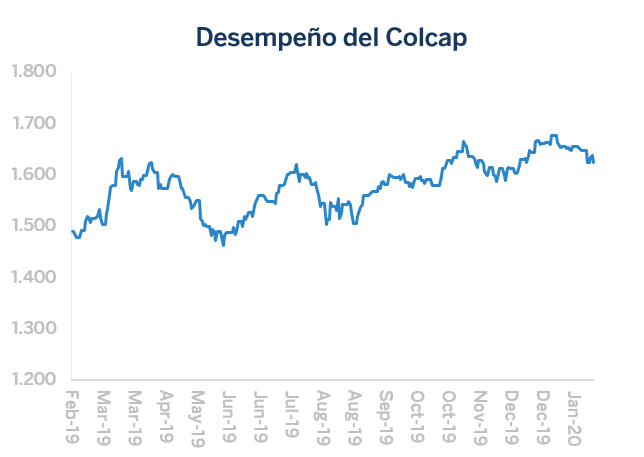

El índice Colcap tuvo un retroceso de 2.3% en línea con la tendencia de sus pares regionales y de las bolsas de países emergentes, adicionalmente la fuerte caída del precio del petróleo en cerca de un 15% en el mes generó un impacto mayor en la bolsa por la correlación entre las acciones de Ecopetrol y bancos locales con el precio del crudo. Las acciones que más se valorizaron fueron Avianca (9.8%), GEB (7.9%) y Corficol (5.5%). Por el contrario, las más desvalorizadas fueron Cementos Argos (-11%), Pfcemargos (-9) y Canacol (-8%).

Con respecto a los datos económicos, en noviembre el comercio siguió mostrando un buen desempeño al registrar un crecimiento de 4.4% a/a superior al estimado en 4.1%, la mayor contribución positiva provino de alimentos y equipos de informática para uso personal. Sin embargo, el reporte de la producción manufacturera fue negativo con -1.5% en parte debido a la feria automotriz que se llevó a cabo en noviembre de 2018 pero no así en el 2019, por lo cual la base comparativa estaba muy alta. Por otra parte, el indicador de seguimiento a la economía ISE presentó en noviembre una variación de 2.90% a/a y sorprendió positivamente al mercado. Con respecto a los datos de diciembre, los índices de confianza comercial e industrial de diciembre presentaron un avance favorable de 29.7 puntos y 8.5 puntos respectivamente, ambos por encima de los reportes del mes anterior a pesar del impacto social que causó el paro de noviembre, el cual se vio reflejado en el reporte del índice de confianza del consumidor que permaneció en diciembre en terreno negativo en -9.5 puntos. El índice PMI tuvo un descenso marginal en diciembre a 52.4 puntos desde 52.9, pero repuntó en enero a 53.4 puntos generando una lectura positiva.

La inflación en enero se ubicó en 0.42% mensual (inferior a las expectativas del mercado en 0.56%) dejando la inflación anualizada en 3.62%. El dato alivió aún más las preocupaciones sobre la tendencia alcista que se observó en la mayor parte de 2019 y que se espera en la primera parte de este año. El grupo de vivienda fue el rubro que presionó a la baja el reporte con una inflación de tan solo 0.05% en el mes, la cifra más baja desde 2015, esto se dio por la caída en las tarifas de servicios públicos, en particular energía eléctrica -1.69% m/m y gas natural doméstico -0.89% m/m.

El Banco de la República en su reunión del 31 de enero decidió por unanimidad mantener la tasa de interés en su nivel de 4.25%, completando 21 meses inalterada. Los miembros de la junta destacaron que la inflación en 2019 se redujo levemente, y en la medida que los choques de oferta se diluyan, esperan que esta continúe su convergencia hacia la meta y cierre el año cerca del 3%. Con respecto al crecimiento, esperan que le 2019 cierre con 3.2% y para 2020 esperan un ligero aumento hacia 3,3%.

Para el 2020 la expectativa en cuanto a la tasa del Banrep es de estabilidad en todo el año y en cuanto a la inflación es bajista, con un cierre de año entre 3.3% y 3.1%, aunque la senda esperada para el primer trimestre del año muestra escenarios que podrían superar el 4%. Teniendo en cuenta el resultado esperado de inflación para cierre de 2020, y aprovechando el buen spread de crédito que se mantiene entre 90 y 100 pbs contra la deuda pública, recomendamos invertir en tasa fija en tramos desde 1 a 5 años. Desde luego, con el sesgo bajista en inflación, recomendamos rotar los portafolios de IPC a tasa fija y reducir la duración de la exposición a la inflación (vía IPC o UVR). Por último, recomendamos mantener algo de posiciones en IBR por su baja volatilidad y poder de diversificación.

Las acciones que más se valorizaron fueron

+ 9.8%

Avianca

+7.9%

GEB

+5.5%

Corficolombiana

Por el contario, las acciones de mayores desvalorizaciones fueron

-11%

Cementos argos

+7.9%

Pfcemargos

+5.5%

Canacol