Situación de los mercados Junio de 2022

11 de julio de 2022

4 min de lectura

En el semestre prevaleció la determinación de los bancos centrales para hacer frente a la alta inflación, la preocupación por los impactos económicos del conflicto ruso y los temores a un escenario de recesión en EEUU y estanflación en Europa. El periodo mostro un repunte en la volatilidad con retornos negativos en los activos, tanto de renta fija como de renta variable.

Entorno Global

En cuanto a los datos económicos, la lectura final del PIB del 1T de EE.UU. mostro una caída del 1,6% t/t anualizada impactado por un menor consumo personal. Los indicadores de actividad real sugieren que la economía se desacelero durante el semestre, la producción industrial prácticamente se estancó (+0,1% m/m) y las ventas minoristas cayeron un 0,3% m/m. Los indicadores de confianza del mes de junio apuntan a una mayor desaceleración de la actividad, con el PMI compuesto en 52,4, y el indicador de confianza del consumidor de la Universidad de Michigan en 50 puntos, su mínimo histórico.

En cuanto a la eurozona, se espera que el crecimiento del PIB del 1T muestre un leve crecimiento de acuerdo a la tercera estimación que tuvo una revisión al alza hasta el 0,6% t/t, 3 décimas más que en la lectura anterior. Con respecto al 2T, los datos de actividad real de abril muestran señales mixtas: la producción industrial creció un 0,4% m/m mientras que las ventas minoristas cayeron un -1,3% m/m. Por su parte, los indicadores de confianza de junio apuntan a una mayor debilidad de la demanda, con el PMI compuesto cayendo a 51,9. En el caso de China, la percepción es distinta dado que la producción industrial retornó a terreno positivo en mayo y las ventas minoristas mostraron algunas señales de mejora.

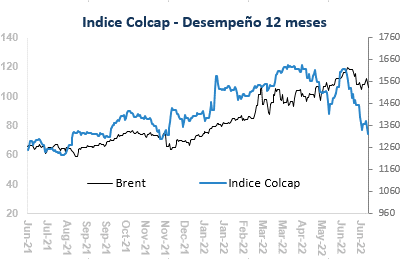

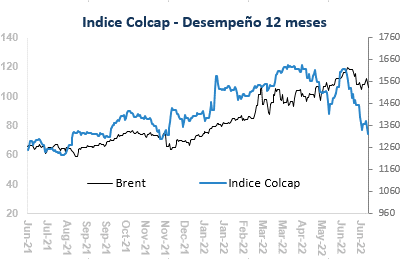

En el mercado de divisas el dólar se apreció de manera importante frente a las monedas desarrolladas y emergentes reflejando la búsqueda de refugio de los inversionistas. El DXY subió (9.4%) en el semestre, mientras que el EUR perdió (7.8%) tras cerrar el periodo en 1.02 USD, en su nivel más bajo en décadas. Entre las monedas emergentes de Latam se destaca la fuerte depreciación del peso chileno (-7%) y del peso argentino (-17%) por incertidumbre política y fuerte alza en la inflación. Por otro lado, las expectativas de un mayor impacto de la guerra Rusia-Ucrania en las cadenas de suministro, afectaron el precio de las materias primas con ascensos generalizados en el índice de referencia (BCOM +18%), siendo mucho más notorio el desempeño del Brent con un repunte del (+47%) en el semestre.

Con respecto a la variación de los precios, en el semestre se evidenció una fuerte presión alcista en todas las geografías con datos muy alejados a los objetivos de los bancos centrales debido al repunte de los precios de la energía y alimentos por los motivos mencionados anteriormente, siendo esta la principal razón de la aceleración de las políticas monetarias. En el semestre la inflación aumentó 160 pbs décimas en EE.UU. hasta el 8,6%, y 360 pbs en la eurozona hasta el 8,6%.

En cuanto a los bancos centrales, la Reserva Federal (Fed) incrementó el tipo de interés oficial en 150 pbs a 1.75%, como consecuencia directa de la fuerte sorpresa inflacionaria en el periodo y con el ánimo de retornar la inflación su objetivo de largo plazo. Jerome Powell, gerente de la Fed, señaló que la tasa podría cerrar el año en el 3,4%, por encima del 1,9% previsto en marzo. Por otro lado, se mantuvo sin cambios la reducción del balance: la Fed redujo las tenencias de deuda al ritmo de 47.500 millones de dólares al mes.

El Banco Central Europeo (BCE), por su parte, decidió por unanimidad terminar con el programa de compra de activos públicos (APP) a partir de julio y mantuvo la tasa de interés inalterada durante el semestre en 0.25%.

En la región Latinoamérica los bancos centrales también avanzaron con la implementación de una política monetaria alcista en tasas para combatir la inflación a lo largo del semestre, con incrementos de 500 puntos básicos en Chile al 9%, 450 puntos básicos en Colombia al 7.5%, 400 puntos básicos en Brasil al 13.25%, 250 puntos básicos en Perú a 5.5% y 225 puntos básicos en México a 7.75%.

En un contexto de extraordinaria volatilidad, el mercado de deuda soberana termino el semestre con un fuerte repunte de los tipos de interés. Así, la rentabilidad de los tipos a 10 años aumentaron 150 pb a 3,01% y los bonos alemanes a 10 años pasaron a tasa positiva tras subir 155pb a 1,34%, respectivamente, con un aplanamiento de la curva americana que refleja un aumento de la probabilidad de recesión.

El aumento de riesgo de recesión llevo al índice mundial ACWI a nuevos mínimos anuales cerrando el semestre cerca de los mismos (-20,7%), con los mercados desarrollados liderando las caídas. (Topix -21,1%, S&P500 -20,5%, Eurostoxx50 -25,8%) en el semestre. En cuanto a emergentes, Latam retrocedió -4%, especialmente Perú y México lideraron el retroceso, y Asia retrocedió en menor medida con China cayendo solo -7,3% apoyado por las subidas de China y Hong Kong.

Entorno Local

En Colombia, el semestre estuvo marcado por la incertidumbre política de las elecciones presidenciales y las expectativas de alza de tasas de interés a nivel local y global enlazado con mayores presiones al alza en la inflación, especialmente por el aumento en el precio de los alimentos y de los bienes transables. La mayor aversión al riesgo y la incertidumbre por los eventos locales se vio reflejado en una depreciación de la tasa de cambio del orden -1.8% en el semestre a una tasa de COP 4.150 pesos, cerca de la zona máxima que alcanzo en la pandemia. Así, Colombia se ubicó en el grupo de monedas depreciadas en la región en el semestre pero más moderado que Chile (-7%) y Argentina (-17%).

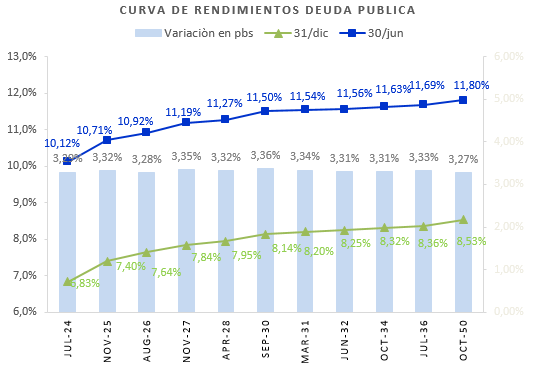

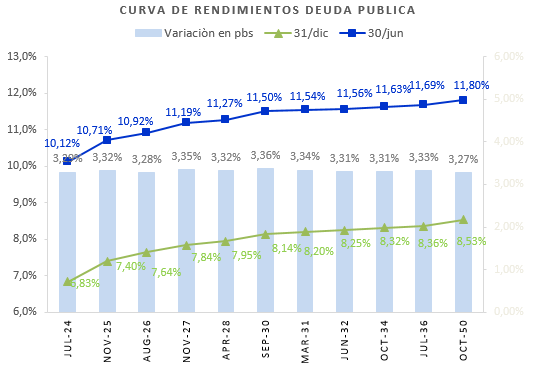

El Banco de la Republica aceleró el ritmo de incremento en las tasas de interés conforme la inflación sorprendía al alza superando el consenso de analistas y de la entidad monetaria, lo que a su vez presionó al alza las expectativas del mercado. En el semestre el Banrep subió las tasas 450 puntos básicos hasta el 7,5% actual, tras decidir incrementos de gran magnitud y sin precedentes del orden de 100 puntos básicos en las primeras 3 reuniones y 150 puntos básicos en la reunión de junio. En consecuencia y en medio de un escenario de alta volatilidad, la curva de deuda pública se desvalorizó en promedio 332 pbs, donde los títulos a 2 años subieron 329 pbs a 10.12%, y los títulos a 10 años subieron 331 pbs a 11.6%. La curva finalizo semestre con un aplanamiento de 168 pbs.

La magnitud de la presión inflacionaria en el país llevó la variación anualizada de 5,6% a 9,07% en el semestre, con una inflación de alimentos que protagonizó la tendencia al subir 15.67%, seguido del grupo de muebles y artículos para el hogar con un alza del 11%. El impulso se debe fundamentalmente al traspaso de la depreciación de la tasa de cambio al costo de la importación de bienes e insumos, además del repunte en el precio de la energía a nivel global y local.

Sin embargo, a pesar de una inflación significativamente alta, el crecimiento del PIB en el primer trimestre del año sorprendió de forma positiva con un dato de 8,5% a/a, lo que dio cuenta de la capacidad de resistencia de la demanda interna, de la incertidumbre política y de los riesgos externos. Las ventas al por menor y la producción manufacturera mantuvieron crecimientos solidos del 23% y 13%, respectivamente a corte de abril, y así mismo el índice de seguimiento a la economía reflejo una mayor actividad económica tras crecer 12% a corte de abril. La excepción se vio reflejada en la pérdida de confianza de los consumidores que se mantuvo negativa alrededor de -14% en abril por efecto de la incertidumbre política alrededor de las elecciones presidenciales y el deterioro de la percepción económica de los hogares.

No obstante, la cartera neta del sistema financiero presentó un desempeño excepcional con un crecimiento del 16% a corte de junio, desde el 8,7% que mostró en diciembre de 2021, liderado especialmente por la cartera de consumo, donde las compras con tarjetas de crédito presentaron el mayor crecimiento.

Lo anterior tuvo un efecto relevante en las condiciones de liquidez del mercado, que previamente ya venía en un nivel ajustado por la necesidad de los bancos de ajustar su estructura de fondeo al requerimiento de Basilea III (CFEN – Coeficiente de Financiación Estable Neta), por lo cual, la suma de los dos efectos, tanto crecimiento de cartera como CEFEN, conllevo a la búsqueda de recursos en el mercado y por ende a un aumento importante de la tasa de captación de los bancos para fondear las necesidades de liquidez. Dicho incremento en las tasas perjudico el desempeño de la deuda privada generando retornos negativos tanto en los títulos de tasa fija como en los títulos indexados a inflación e IBR.

En el semestre, la curva de tasa fija presentó un alza de 594 pbs terminando con tasas del 12,87% a un año, y los títulos indexados a inflación subieron 214 pbs. En este mismo contexto la remuneración de las cuentas de ahorro paso de 4.3% a inicio del año a 9.40% a corte de junio debido al alza en las tasas de interés del Banco de la Republica enlazado con la necesidad de los bancos de mantener recursos en depósitos.

Por otro lado, el gobierno presentó su marco fiscal de mediano plazo con un aire positivo sobre las finanzas públicas del país con un crecimiento proyectado de 6,5% y una inflación esperada de 8,5% para cierre del año. Con las estadísticas mencionadas se espera que la deuda central del gobierno se ubique por debajo del 60% del PIB a partir de este año y que el déficit total baje a 5,6% desde el 7.1% observado en 2021.

En el plano corporativo el interés del grupo Gilinsky por adquirir empresas del GEA, Gruposura, Grupo Nutresa y finalmente Grupo Argos, se llevó el protagonismo del semestre en el mercado de renta variable local, dado que ofertó la adquisición de porcentajes superiores al 20% de estas empresas a precios muy superiores a los que cotizaban en el mercado, lo que a su vez desencadeno una amplia valorización del índice de renta variable Colcap durante el semestre a través del alza de los nombres mencionados y también de Ecopetrol, por la correlación del fuerte aumento del precio del petróleo con el precio de la compañía estatal. No obstante, la volatilidad del mercado global aunado por la percepción de riesgo que generó el resultado de las elecciones presidenciales a mediados de junio, conllevo a un retroceso del índice Colcap que borró las utilidades del año. El índice retrocedió 6.2% en el semestre. Los nombres más valorizados en el semestre fueron Gruposura (31%), Grupoargos (11%), Nutresa (38%), mientras que los nombres con mayor retroceso fueron Mineros (-35%), Bogota (-29%), Pfcemargos (-26%).

Estrategia

Considerando el aumento de tasas de interés que hemos tenido durante lo corrido en el primer semestre a nivel local, completando un aumento de 4,5% ubicando la tasa de interés en 7,5%, y ante expectativas de mayores incrementos adicionales en la reunión de junio y julio, junto con una inflación global y local que sigue al alza, se plantea la siguientes estrategias: en los fondos de renta fija de corto plazo se mantendrá la duración y se dará prioridad a la liquidez de los fondos (recursos a la vista). Si bien las tasas ofrecidas por los títulos en tasa fija e IBR lucen atractivas consideramos que la volatilidad puede continuar junto con las presiones inflacionarias. En la estrategia se sigue priorizando tener adecuados niveles de liquidez y la exposición en activos de altas calidades crediticias en deuda corporativa y en bonos de deuda pública. Por su parte los portafolios de mediano y largo plazo, ante la alta volatilidad del contexto global y la percepción de riesgo que dejo el resultado de las elecciones presidenciales, mantendremos las duraciones y la liquidez.

En cuanto a estrategia para los fondos que tienen exposiciones en renta variable, los acontecimientos actuales, en donde los bancos centrales avanzan en una política monetaria alcista en tasas de interés para contener la inflación, la Reserva Federal adelanta la reducción de su balance disminuyendo la compra de activos, y el conflicto geopolítico entre Rusia y Ucrania desestabiliza la confianza en el mundo, se definió para los portafolios reducir las inversiones en activos de riesgo, entre estos la renta variable tanto internacional como local.

Vale la pena mencionar que encontramos atractivos los niveles actuales de tasas de interés, lo que nos lleva a incrementar de forma gradual las duraciones, manteniendo una posición conservadora ante los riesgos para el segundo semestre del año; déficit fiscal y de cuenta corriente que permanecen altos comparados con la región, y los lineamientos económicos que dará a conocer el nuevo gobierno una vez se posesione el próximo 7 de agosto.

En la renta variable internacional, estamos en una estrategia defensiva, con una exposición baja a lo que normalmente tenemos. Así mismo, mantenemos una menor posición en desarrollados (Europa y EEUU) y también en Emergentes. En el mercado local, se plantea un posicionamiento defensivo en línea con la estrategia global y las tensiones locales.

«El contenido de la presente comunicación o mensaje no constituye una recomendación profesional para realizar inversiones en los términos del artículo 2.40.1.1.2 del Decreto 2555 de 2010 o las normas que lo modifiquen, sustituyan o complementen».